银行理财“存款化”,成因、影响与破局

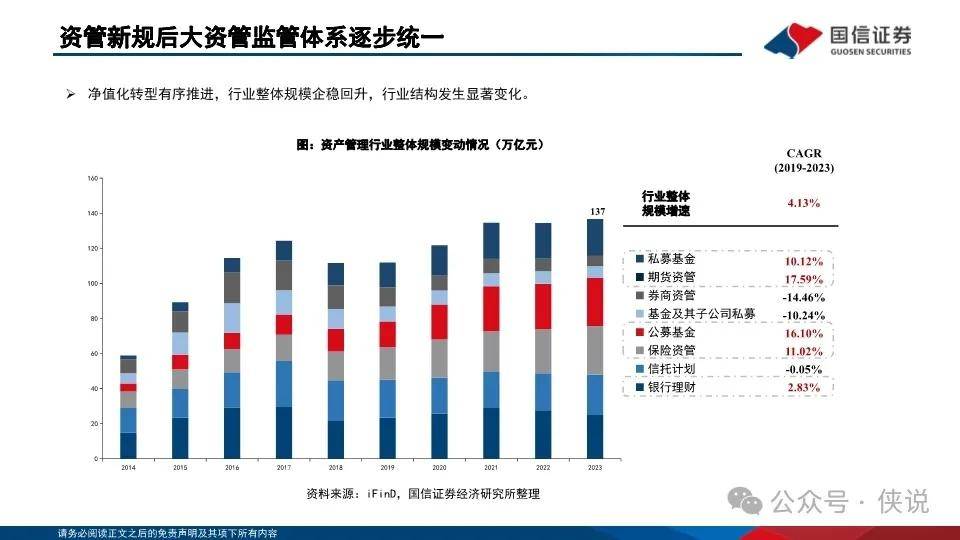

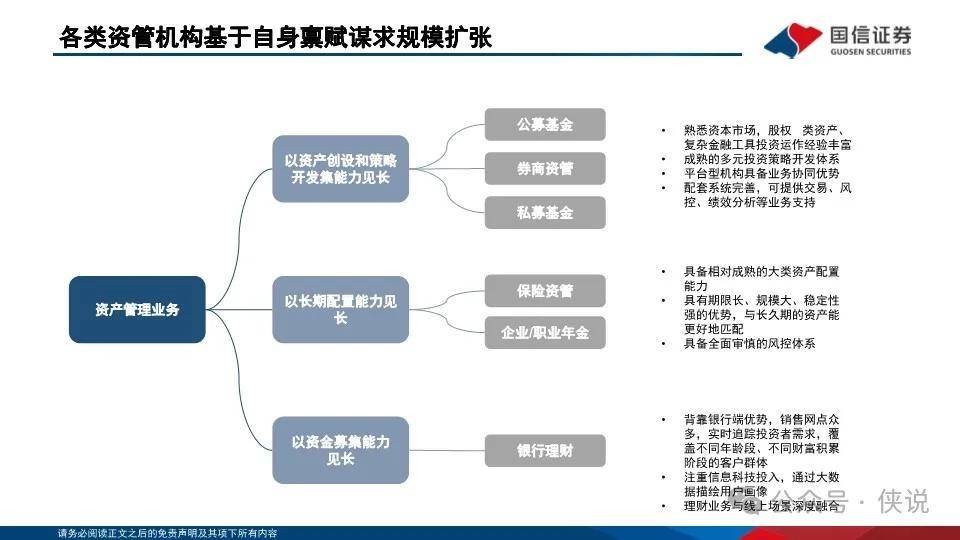

随着资管新规推进,资金池运作渐行渐远,非标资产供给持续收缩,全面拥抱净值化与标准资产,金融机构配置行为对权益、债券等各类资产的定价发挥的重要愈发显著。思考机构行为视角多元,资产轮动、监管导向、产品需求、负债结构等无一不影响机构配置选择,同时阶段性发挥差异化的边际定价作用,银行金融市场部、理财子、保险资管、公募基金乃至外资机构均阶段性对资产价格发挥边际定价作用。“操千曲而后晓声,观千剑而后识器”,为此,我们形成机构立体博弈系列,本篇为系列第一篇,分析近27万亿元银行理财行为。

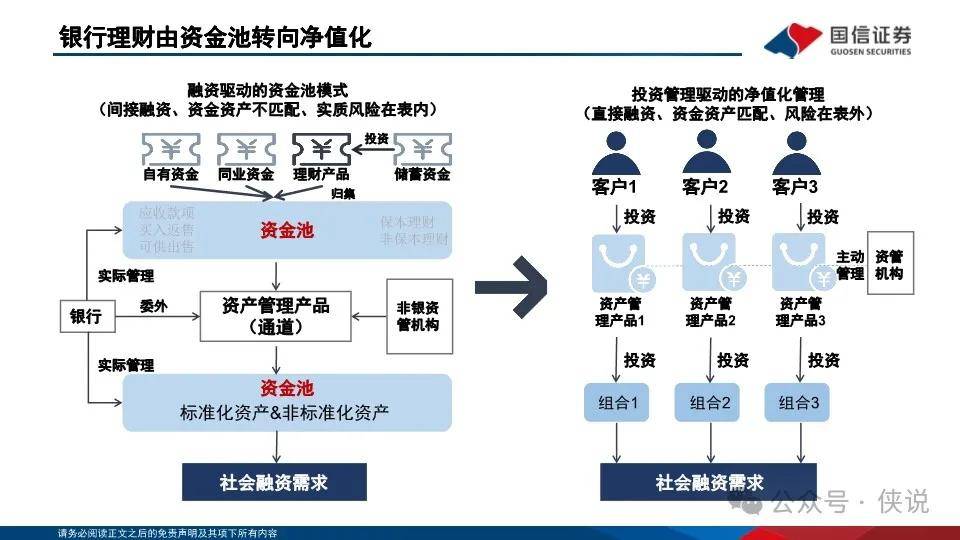

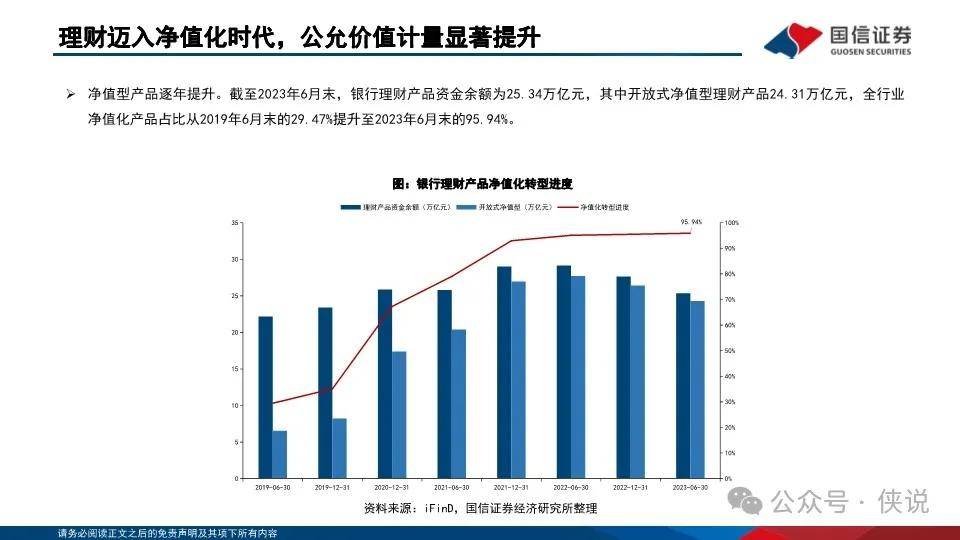

■ 进取的理财:2019年后银行理财逐步向净值化转型

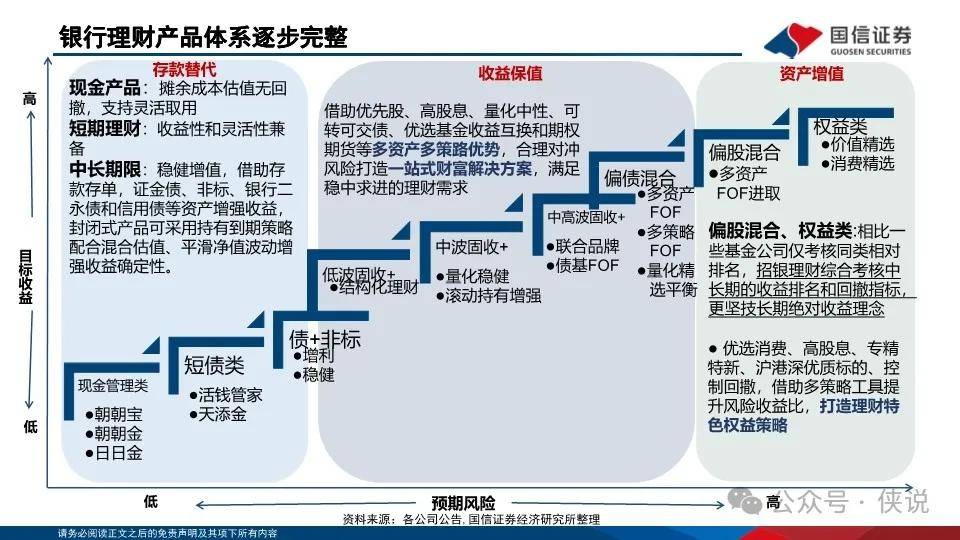

依靠现金类和“固收+”两头,银行理财规模增速显著,表现在:借助一定规则差异,理财现金类产品在收益和流动性上显著优于货币基金;权益市场“核心资产”牛市,“固收+”理财成为各家理财子延申资产边界的重要窗口。持续全面建设产品线,拓展资产类别,银行理财规模一度在2022年中达到30万亿元,并初步形成从短到长,从纯债到多资产的产品体系。

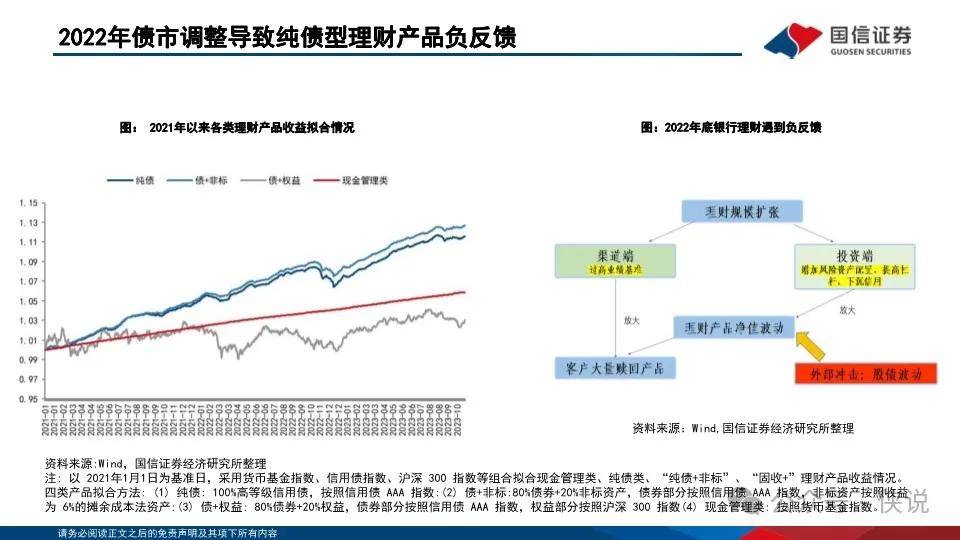

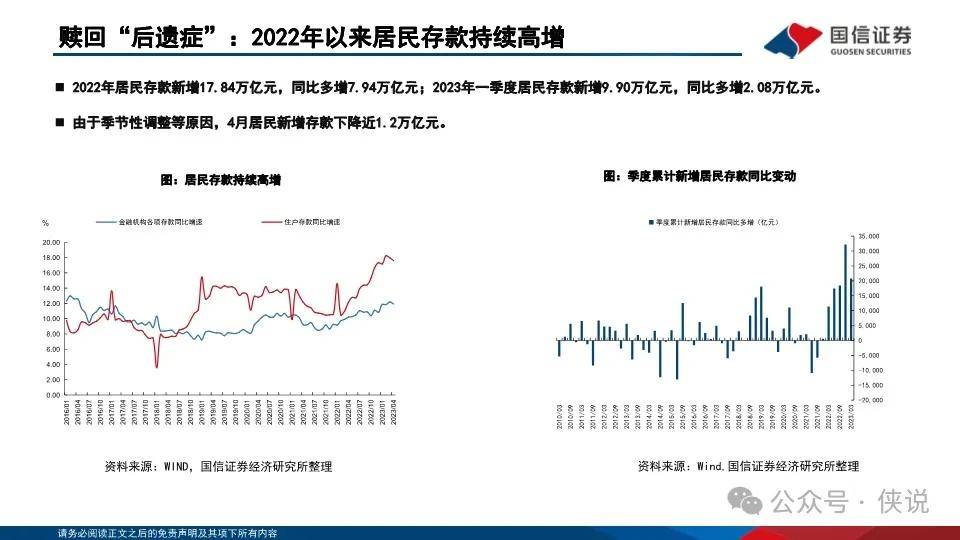

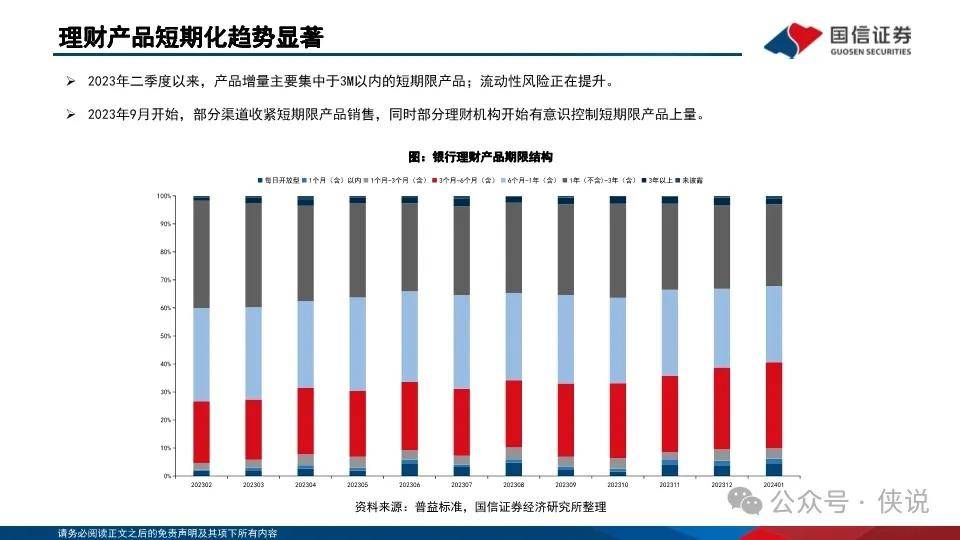

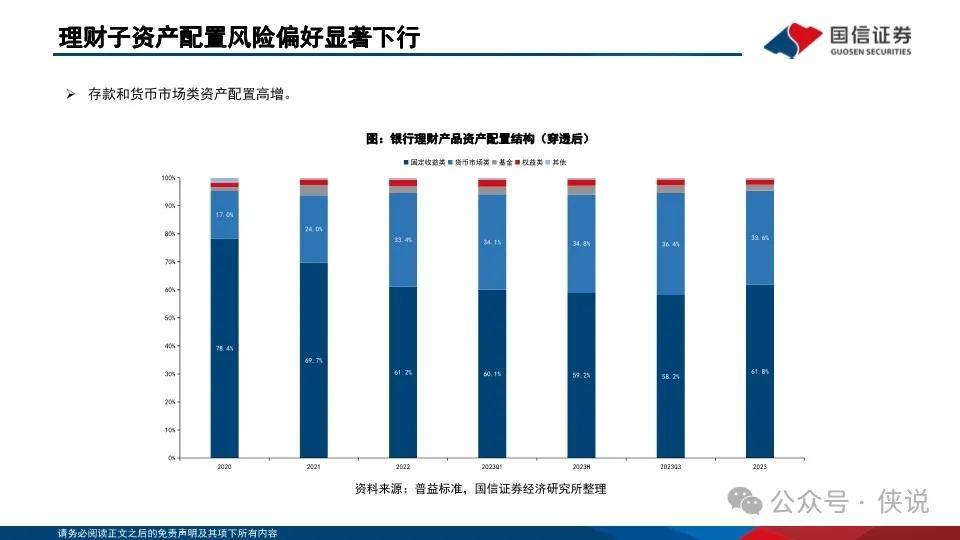

■ 防守的理财:2022年下半年开始,银行理财逐步收缩,风险偏好显著下行,“短久期、类现金”成为主流产品

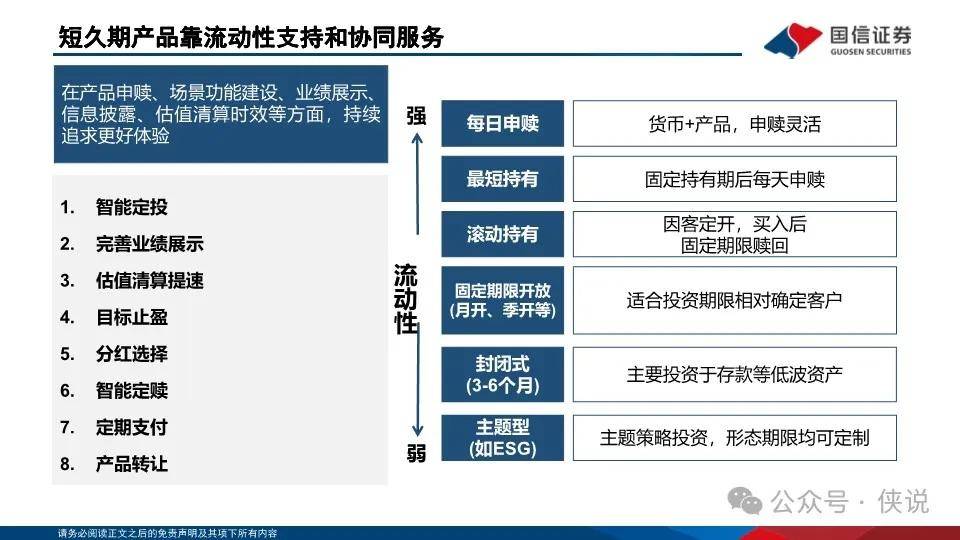

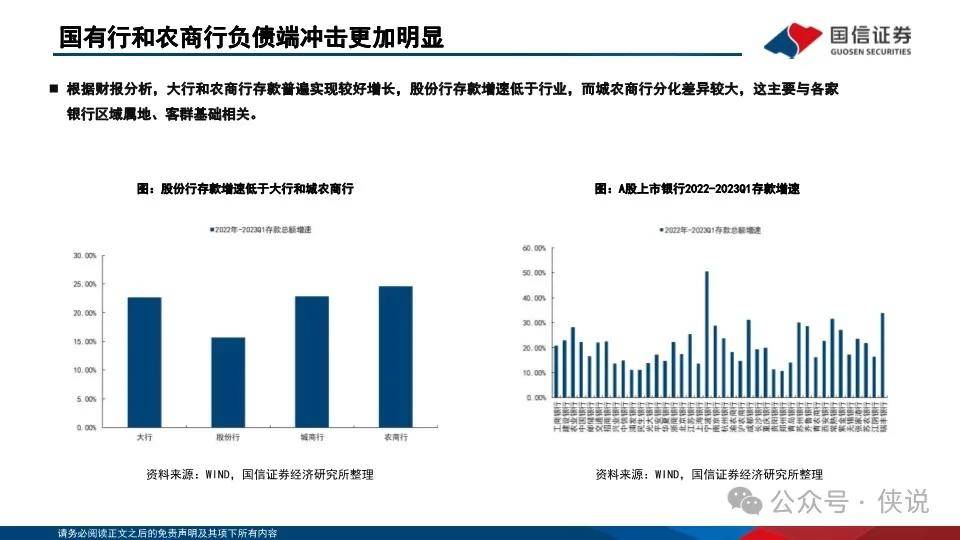

一方面由于监管规则全面拉平,另一方面权益等资产回报不佳,经历2022年理财赎回潮后,行业变化体现在:一是风险偏好下行,存款配置增加,债券和权益配置下降;二是产品结构愈发短期化,客户更关注高确定性的产品;三是股份行增速显著高于国有大行,除了负债端更能“扛住”波动外,更受益于借助规则实现产品创新。

■ 转型的理财:结合2023年财报披露,理财短期化更多带来“增量不增收”的窘境,这倒逼银行理财做新一轮转型

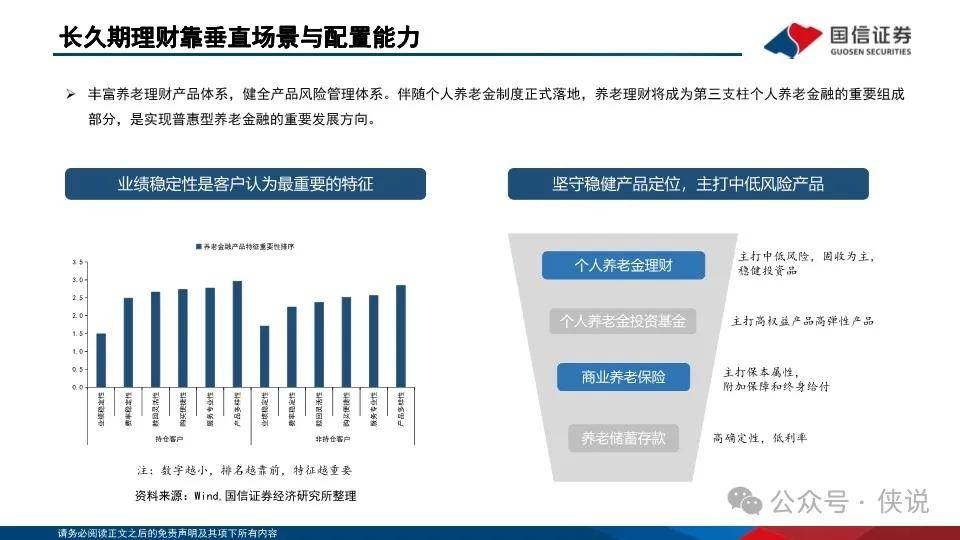

具体一是加大多资产类型资产研发,综合运用权益、商品、跨境等资产形成收益增厚方案;二是布局核心场景,包括养老第三支柱、高净值客户服务、企业客户挖掘等机会;三是建立强大中台,通过投资顾问等模式全面为基层营销人员赋能,提升与代销端的服务能力。通过相关转型,未来银行理财对信用市场、货币市场乃至权益市场边际影响力可以有效增强。

报告节选内容如下: